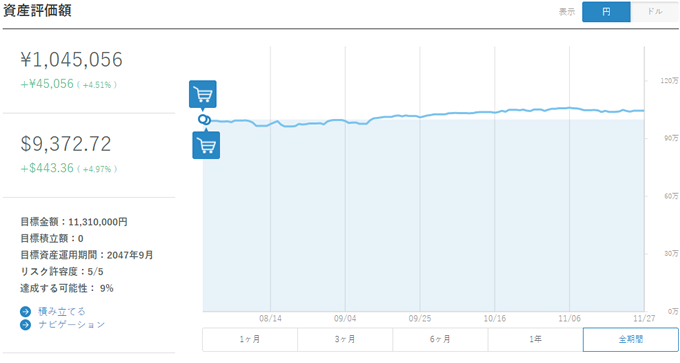

ウェルスナビを使い始めて約4ヶ月が経過しました。

運用金額100万円。4ヶ月経過してみると・・・

緩やかに上昇しています。

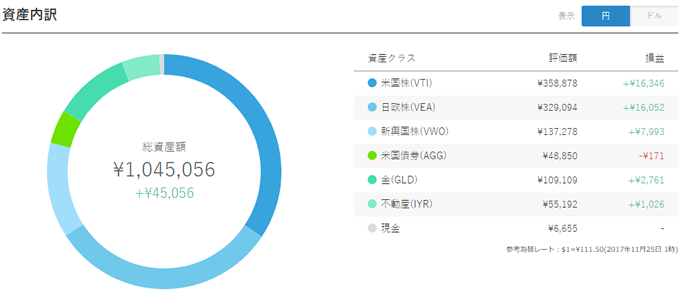

導入より4か月ほど、私はリスク許容度5/5にて運用しています。

ここで各ETFの個別パフォーマンスを測ってみます。

バンガード・トータル・ストック・マーケットETF(VTI) +5.2%

バンガード・FTSE先進国市場(除く北米)ETF(VEA) +5.6%、

バンガード・FTSE・エマージング・マーケッツETF(VWO) +6.6%、

iシェアーズ・コア 米国総合債券市場 ETF(AGG) +0.1%、

SPDR ゴールド・シェア(GLD) +3.1%、

iシェアーズ 米国不動産 ETF(IYR) +2.3%

ドル建てで計算したところ上記の結果になりました。なかなか面白いですね。

始めたタイミングや積み立て金額によっても若干の個人差は出るかと思いますが、直近の運用リターンは概ねどの利用者も同様の結果かと思います。

最も比重が大きいのがバンガード・トータル・ストック・マーケットETF(VTI)、次いでバンガード・FTSE先進国市場(除く北米)ETF(VEA)になりますが、ここまでのリターンで見ると2番手、3番手に位置しています。

一番リターンが大きいのはバンガード・FTSE・エマージング・マーケッツETF(VWO)の+6.6%。ですがリスクとリターンのバランスを見て3番目の組み入れ比率に設定してあるのかと思われます。

このアセットは米国株投資やETFで運用されてる方にもお手本になりそうなレイアウトですね。

一応、比率に秘匿性があるのではなく、ウェルスナビの魅力はこのアセットアロケーションの形を自動で運用してくれるところにあると思うので、公開しても問題無いかと思われます。

さて画像の中でiシェアーズ・コア 米国総合債券市場 ETF(AGG)のアセットが円建てで見た場合にマイナスになっています。ドルベースで見た場合はプラス圏でしたが、もし同時期に始めた人は少々気になる点かもしれません。

債券に関しては株価の上昇局面では価値が下落しやすく、また株価が下落、急落する局面では価値が上がりやすい方向性を持ちます。これは絶対ではありませんが、逆に近い値動きを持つ資産があることでポートフォリオの安定化に繋がっています。なのであまり心配しなくてもこれは大丈夫です。

私は最初こそマイナスになる時期がありましたが、現在好調です。

ウェルスナビについてはこちらもご参考に。

ウェルスナビを始めてみたい方は上のバナーよりどうぞ。投資金額は30万円のスタートから現在10万円に引き下げられているので、始めやすくなっています。