暴落はどこまで!?21日の悪材料は米・政府機関の閉鎖。トランプ大統領と民主党とで国境の壁建設予算を巡る対立がまとまらず。これにより一部の公的機関が閉鎖、一部の職員は無給で働くか、一時的な休職を強いられる状況に。

23日の時点で新しい情報は無い様子。長期化すれば経済への影響が心配されます。

とは言え10月からの株価指数の下落、まさかここまでと言った様相。この下げ幅にはとにかくびっくりだ。

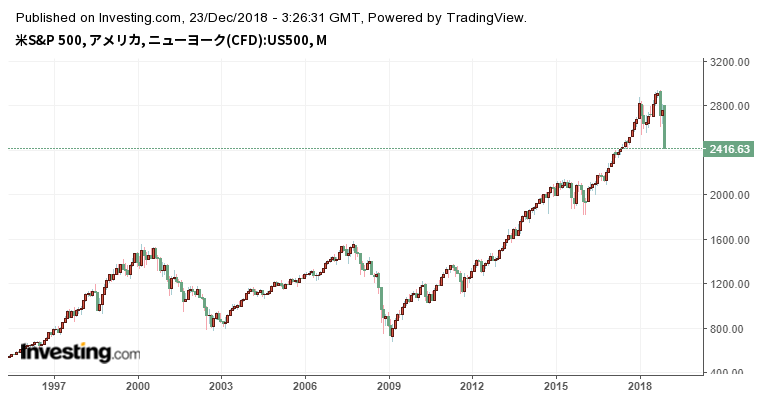

S&P500指数の月足チャートで見ると9月20日の終値が直近最高値、2930.75pt。この時から現在までに約-18%の下落。緑の陰線もリーマンショック以降で最大級の長さを表しています。

これはもう暴落認定してもいいのでは。

リーマンショック級の下げ幅を想定するのであれば、S&P500指数は当時1600ptに迫る水準から800ptを割る水準にまで急落しているので、半分にまで下がる可能性だってあるかもしれない。そうであるなら今の下落はまだ道半ば、底打ちするのはまだまだ先の話になる。

ここで個人的には企業のEPS、一株当たり利益が最重要と考えます。今、多く言われている景気の減速懸念、これが実現してしまうかどうかは次の決算シーズンにかかってくるのかもしれません。

アメリカのNYダウ構成銘柄、S&P500の組み入れ銘柄が2019年の初めに相次いで決算で事前の予想を下回る売上、2019年の見通しを大幅に下方修正することになると、今現在の株価指数の下落、売られる状況を正当化する形に。下げ幅を正当化するだけでなく、むしろまだまだ下がる状況を作る可能性もありえます。

一方で、まずまずの内容でもいいと思う。事前の予想に近い売上、そして2019年の見通しが継続されれば、株式市場へのポジティブな材料投下に。

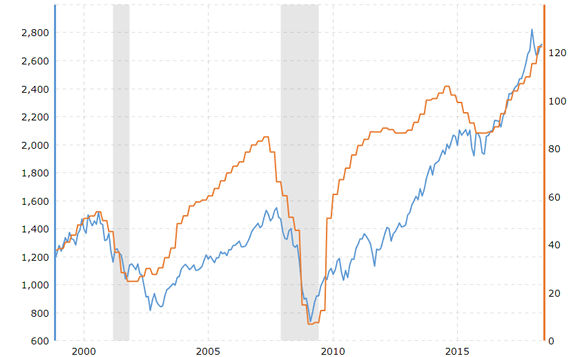

参照、macrotrends.netより。

オレンジの線がS&P500のEPS。青線がS&P500指数。ところどころ剥離している状況はあっても、米企業の業績が全体的に良ければ株価指数も上がり、逆に業績悪化が株価指数の売り材料になる。

もしリーマンショック級の下げ幅を想定するのであれば、企業の一株当たり利益が半分以下にまで急減速することが必要な条件になる。

ちなみにマネックス証券の口座内から読める、バロンズ拾い読み、12月17日号では10人のストラテジストは企業の予想増益率を5~6%と予想。2019年末のS&P500指数の平均値も2975ptだそう。

ゴールドマンサックスもブルームバーグが11月に報道したところに依ると、S&P500企業の2019年のEPSの成長率を6%と予想。

つまり株価指数の下落は行き過ぎている、間違っている、そう遠くない内に株価は戻すだろう。

本当はそう言い切りたいところ。それでも直近で見れば、原油価格がこれだけ大きな下げに転じることを予想したアナリストが皆無だっただけに、情報をどれだけ信用すべきか難しいところ。

私自身は、年内で取引できる期間が限られてきましたが、買いの機会を伺っています。