父、祖母の四十九日法要のため週末に地元に戻ります。

6日の米国株は再び大きく下落。連日続く乱高下に投資家のメンタルが試される局面が続きます。

これでも2015年や2016年の株価急落の時も現物株を保有して今に至っていますが、出口の見えない今の相場は相当に精神に応えます。

今年、投資を初めて心身共に憔悴しきってる人は一旦相場を離れてもいいかもしれません。投資信託を解約したり、現物株を売却したりせずに、投資情報は一切遮断して半年放置くらいでもいいかもしれない。

放置してたら戻るとは言わない。でも選択肢の一つとしてはそうすることもありかと思う。

今は米国株から降りるべきなのか

株価指数がもう一段下がること、企業の業績悪化が本格的に始まること、2つが起きた時点で中期、長期的な下落トレンドが始まったと考えます。

1月~3月にかけて好調な決算発表が続いた企業も多くありながら、実際それが株価に反映されたかと言えば、今の煽りを受けてずるずる下げてしまっているのが現状。

今は押し目買いのチャンス、本格的な株価の下落トレンドを疑うのはまだ早いと考えます。

画像の矢印を入れている箇所は上がプライスモメンタムオシレーター。ゴールデンクロス発生間近。同様のインジケーターだとMACDも近い状態かと思います。

下はマクレラン・サメイション・インデックス。週足で見ると大きく下げた様に見えてまだ全然です。2015年~2016年初め頃までの低迷した時期と比べればまだ一時的です。

ただ私の場合であれば、暴落を想定してポジションを大きく清算する時期はずっと後ろになってしまうので、逃げるタイミングが遅過ぎる可能性は出てくると思います。

ホールドしてれば問題無し?

機械翻訳でもかけて読んでみるといいかも。米国株で貿易戦争によって影響を受ける企業。https://t.co/8NCDcYTYA3

— マモン (@mmn_investing) 2018年4月6日

さらっと読めます。google翻訳などを使ってどうぞ。

実際の未来がどうであるかより先に株価は現在の状況を意識し始めるので、今はあれもこれも株価が下がってると光景に見えてもここからの戻しの展開は様相が異なるかもしれません。

だからホールドして値を戻す展開を期待している人も注意しながら相場は見ていたほうがいいかもしれない。もっと言うと、こんな嫌なタイミングで銘柄を組み替える必要もあるかもしれない。

株価は割高なのか

全然そんなことは無いと思う。

株価収益率(PER)で見た場合に何倍なら適正なのかも結局のところ、過去から現在にかけておおよその判断基準を持っているに過ぎないと思います。

それでも増収増益、強気のガイダンスを提示、予想PERが10倍を切る銘柄も多く眠っているのが米国株です。

私はそうした銘柄が再評価される時期はあると考えます。

今は一日置きに上がったり下がったりを繰り返していますが、それは何も大幅に割高になった株価を明日落ちるかもしれないギリギリのところで売買が繰り返されているわけでは無いと思います。

マモンの視点、どうしてるのか

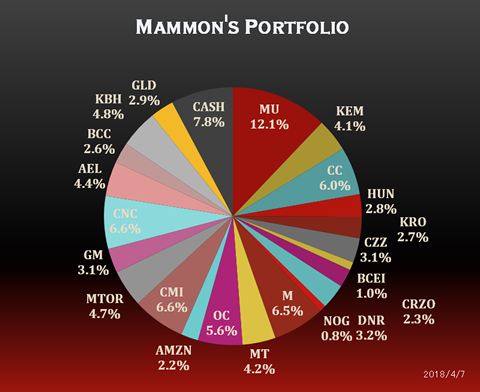

私は米国株口座の約90%が現物株です。確認してみたら1月から4月にかけて一時70%まで株式の比率を下げる、残りは金ETFと現金。そこから少しずつ銘柄を入れ替え、現金の比率を上げたり下げたりしながら今の形に。

きたるべき上昇のタイミングに合わせてキャピタルゲインをしっかり狙います。

もっと安全なところからエントリーすればと言う見方もあるかもしれませんが、今の相場はどこで切り取っても相応にリスクは付いて回ります。

ここまで株価指数が上がってくれば投資家のセンチメントは改善する、そう言うポイントがあってもその翌日にトランプ大統領が何か発言すれば、やっぱり相応に株価は荒れてしまうでしょうし。

ポートフォリオはテクノロジー株の比率を引き下げ。アプライドマテリアルズ(AMAT)に続き、ラムリサーチ(LRCX)も売却。マイクロン(MU)は買い増したものの、資産全体でのテクノロジー株の比率は引き下げています。

考えてみれば株価が適正であるかどうか、株価が3%上昇し、次の日に3%値下がりしても、それが実際の価値を想定した値動きかと言うと微妙なところ。期待と不安が交錯しながら乱暴に動いているだけとも受け取れる。

そうは言っても上下に大きく振れます。資産全体の値動きを抑えたい点とより広範なセクターでキャピタルゲインを狙いたいため、テクノロジー株の比率引き下げに動きます。

Mega Corporations Risky Now, Explore Smaller-Caps Instead

こちらもどうぞ。

大型株のほうが危ないかもしれないと言う記事。

その年、その年によって強い銘柄と言うのは出てきます。グロース株が圧倒的に高パフォーマンスを収める年もあれば、バリュー株が選好されてグロース株が全く評価されない年もあったりします。(確か2015年)

去年はNYダウ構成銘柄が強く、FANG、グロース株も強かった年。

それがもしかしたら、誰も買って無いような地味な銘柄、時価総額の圧倒的に低い中小型株のほうが今年はスポットライトが当たるかもしれません。

私はリスクオンの兆候かと思ってたけれど、最近確かにラッセル2000指数やinvesting.comも小型株2000指数の方が下げ幅が少なかったり、一方で株価指数が全般上がる時は上昇幅も大きいことを確認しています。

100ドルで買った株価が90ドルまで下げた。

でも今の嵐が過ぎれば元に戻すはず。

大きな見方としてはそれでいいと思います。その一方でまたここがチャンスでは無いか、疑ってみることもまた大事だと思います。

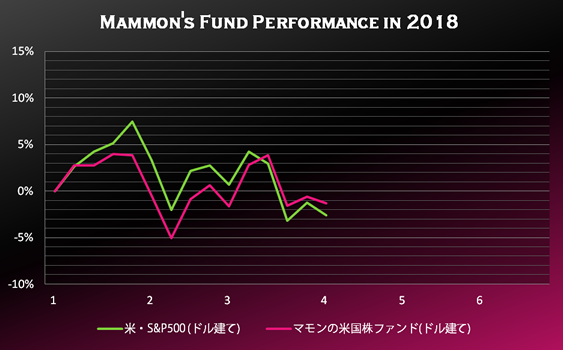

マモンの運用成績は

| 評価額 | パフォーマンス | |

|---|---|---|

| 年初 | 44,858,593円 | – |

| 4月6日 | 42,030,213円 | -2,824,443円(-5.6%) |

チャート、ドル建てで見た場合は年初からの損益それほど変わらないものの、円貨で見ると下げ幅が大きく見えるのはここ最近の傾向。

マイクロンテクノロジー(MU)を買い増し。アプライドマテリアルズ(AMAT)に続きラムリサーチ(LRCX)も売却。

一方でアマゾン.com(AMZN)やゼネラルモーターズ(GM)を追加。また組み入れ比率は少な目。もう少し様子を見ます。