Direxion Daily S&P500 Bull 3X ETF(SPXL)の考察 続きです。

ここからは当方の意見を含みます。

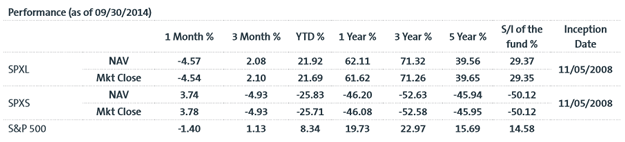

direxioninvestments.comより

成績が良いんですよね。SPXL YTD%の項で21.92%ですが、11月末現在で+30%に到達しそうな勢いです。まだ国内で発売されたばかりですが、仮に今年の初めに買って、為替損益も合わせて考えたら+50%くらいになってそうな。

Direxion investmenstからPDFを見ると

・Potentially hedge exposure to equity and fixed income market risk

・Enable increased cash deployment and strategic asset allocation

・Gain enhanced exposure to markets, sectors or industries to attempt to increase returns

・Diversify and lower overall correlation* inexisting portfolios

英語勉強しておけばよかった(´Д`;)

多分、

・潜在的な株と市場のリスクから大きな損失が出ないようにヘッジします。

・大きなキャッシュポジションと戦略的なアセットアロケーションを可能にします。

・市場、セクター、産業からの利益をより増大できるように試みます。

・刺激的なポートフォリオを低コストで管理します。

って言ってると思う。

ほんで

The performance data quoted represents past performance. Past performance does not guarantee future results. The investment return

and principal value of an investment will fluctuate. An investor’s shares, when redeemed, may be worth more or less than their original cost.

Current performance may be lower or higher than the performance quoted. Returns for performance under one year are cumulative, not

annualized. For the most recent month-end performance please visit the funds website at www.direxioninvestments.com.

Short-term performance, in particular, is not a good indication of the fund’s future performance, and an investment should not be

made based solely on returns. Because of ongoing market volatility, fund performance may be subject to substantial short-term

changes. For additional information, see the fund’s prospectus or summary prospectus. Index performance does not include any fees or

expenses, is unmanaged and cannot be invested in directly.

過去の成績は未来の結果を約束するものではありません。コストによりパフォーマンスが低下する可能性もあります。最近の成績はウェブサイトを見てね。

大事なのは次。短期間のパフォーマンスは特に良くありません。これは市場のボラティリティ(変動性)による影響を受けます。 ※適当な訳です。

この英文の上に長期のリターンを掲げてるあたり、運営側は短期ではなく、長期での保有を推している気がします。(文中に長期の保有を推奨する記述は無いです。)

既に持ってますがヒェって思うような値動きの荒さです。前日から-0.5%なら-1.5%、-0.8%なら-2.4%、-0.5~-0.8%の値動きは市場の調整範囲の認識です。それが1%を超える形で返ってきます。

“Enable increased cash deployment” これは私も同じことを思ってました。2倍でも3倍でも、効果を同じ(実際には少し下がると思う)とするなら1/2、2/3を現金にしておけば良いのです。大きく下がってしまった場合でもキャッシュがあったほうが、選択肢は広がります。

とは言え、いろいろな意見を調べてみるとレバレッジをかけたETF・投資信託は長期保有すべきでは無いと言う声が大勢です。それは前の記事に上げた値動きの特性を理由としています。

一方で視点を変えて日経225ダブル・ブルは3年45.23%の年率リターン。3倍ブル型の楽天 日本株トリプル・ブルは3年年率63.53%の年率リターン。S&Pに限らず日経平均においても、株価が上昇する局面では強さを発揮してますね。

うーん、これは長期保有はどっちだ???

判断の迷うところですが、私は試します。

問題はそこに幾ら入れるかなんですが・・・。

繰り返しになりますがSPXL及び他のレバレッジをかけたETF/投資信託はハイリスク・ハイリターンな商品設計です。一般論としても長期保有には向かないと言われています。私も考えを改めるかもしれません。くれぐれも最後は自分で決断・自己責任でお願いします。

コメント

こんにちわ。SDRL絡みで出会ったのも何かの縁なので、またコメントします。

まず、英訳に難ありです。原文「Short-term performance, in particular, is not a good indication of the fund’s future performance」を貴方は「短期間のパフォーマンスは特に良くありません」と訳しています。しかし「良くない」のはパフォーマンスではなく「indication(指標・兆候・表示)として」です。つまり、「短金間のパフォーマンスは、将来のパフォーマンスを暗示する指標としては良くない」が正しい訳です。「短期間のパフォーマンスが良くない」でも「長期のパフォーマンスなら良い」でもありません。

SPXLを発行しているのはアメリカのDirexion社です。D社のSPXLのサイトに、「The funds should not be expected to provide three times or negative three times the return of the benchmark’s cumulative return for periods greater than a day.」とあります。直訳は「このファンドが、一日を超える投資期間で、指標(SP500のこと)の3倍の累積結果を出すと期待しないでください」です。つまり、一日のトレードなら3倍の結果を出すが、一日を越えると3倍にはならない、ということです。前回に説明したように、一日を越えると、SP500が100→90→100の時に、SPXLは100→70→93.33になる。時間の経過と共に価値を減らす「タイムディケイ」の現象です。

ちなみにココの、Overviewの二段落目です。

http://www.direxioninvestments.com/products/direxion-daily-sp-500-bull-3x-etf?gclid=CMXg9IvnncICFe1cMgodOB8A3w

レバETFが長期投資に向かないのは、発行しているD社も明言しています。レバETFの最近の成績が良いのは、ただに右肩上がりの相場だからです。もみ合い相場になれば、成績は一気に落ちます。だからレバETFは短期決戦用なのです。どうしてもレバETFを持ちたいならば、小銭で遊び感覚でやるが良い。SDRLでの損を取り戻すために本気でやってはイケない。

ちなみに、11月26日に書かれている個別銘柄ですが、投資開始金額1,200万円にしては18銘柄は多いのではないかと思います。ウォーレンバフェット氏に「私の15%はフィッシャーで、85%はグレアムです」と言わしめたフィリップフィッシャー氏は著書「Common Stocks and Uncommon Profits」9章に「ポートフォリオに長々といくつもの企業名が並ぶのは、優秀な投資家の印ではなく、自分の投資判断に自信が持てないことの表れです。、、、できるだけ多くの銘柄を所有するのではなく、最高のものを手に入れることに意識を集中しなければなりません。、、、ありふれた企業の銘柄を少しばかり余計に持っていたところで、厳しく選び抜かれた少数の最優良株に比べれば、せいぜい粗末な代用品にしかならないのです」と書いています。氏は5銘柄を薦めています。

投資信託も、幾つも持つ必要はありません。二つもあれば十分です。また投資信託には入り口で払う購入時手数料、毎年払う信託報酬、出口で払う留保額、と大きく分けて三つの経費があります。ですから、リターンばかりではなくコストも気にしましょう。

貴方が10月1日に書いている「グローバル・ヘルスケア&バイオ・オープンBコース」ですが、購入時手数料3.24%、信託報酬2.376%、留保額0.3%です。また「ブラックロック・USベーシック・バリュー・オープン」は、それぞれ3.24%、1.7388%、0.00%です。この数字をみて高いと思うか低いと思うか、それは人それぞれです。小生はあり得ない程に高いと考えます。小生愛用の「バンガード・トータル・ストック・マーケット」は、それぞれ0.00%、0.05%、0.00%です。ファンドが稼いだ利益から費用を引いた残りが、貴方の取り分です。費用が高いと、貴方の取り分は低くなります。投資信託の世界では、「安かろう悪かろう」とは逆の理論が働きます。経費情報は目論見書の最後のページに書いてありますので、必ず確認しましょう。小生は、真っ先に費用を見ます。世界最安のは投資信託はVanguardです。

Vanguard日本のサイト。

https://www.vanguardjapan.co.jp/retail/investment-products/funds.htm

ポートフォリオの50%をVanguard投信で、25%をBRKで、25%を個別銘柄でやったらどうですか?

長々と書いてしまいましたが、貴方を否定する気はありません。ただ、経験の浅い貴方がSDRLやSPXLに手を出すのをみて惻隠の情を覚えました。健闘を祈ります。良い投資を。

ご説明ありがとうございます!長々とだなんてとんでもない。他の方にとっても有益になればと思っているので、どんな意見も有り難いです。

コメントの「レバETFが長期投資に向かないのは、発行しているD社も明言」こちらはどの部分でしょうか。右肩上がりの相場だから-それもわかります。ただ、通りすがりさんは一年後に株価上昇を見込んで投資しているのでは無いでしょうか?

もし長期と言うニュアンスに誤解が生じているならまず訂正させてください。私は短期(1日)、中期(1~3ヶ月)、長期(6ヶ月~年単位)のイメージです。株価は上がると見込んで投資しています。もしアメリカの経済が期待ほど回復せず、株価も停滞、下落する(SPXLにとっても良く無い状態が続く)のであれば、その時はさっさと引き上げるべきだと思っています。ただそれは逆に中期~長期で保有することを示唆しています。こう言った形で適宜戦略を練っていくのは誤りでしょうか。

個別銘柄は数が多い事を自覚してます。スミマセン、こちらはもう少し暖かく見守っててくださいませ。

投資信託、アクティブ運用の投資信託については購入時手数料が各証券会社により異なります。BR・USベーシック・バリューはフィデリティ証券・マネックス証券で1.08%です。グローバル・ヘルスケア&バイオ・オープンBコースはフィデリティ証券・マネックス証券で手数料無しで購入できます。他、フィデリティ証券では年2回購入時手数料無しのキャンペーンがあります。先進国の株式はもうあまり変わらない気がしますが・・・、新興国の株式・債券や特定のセクターへの投資では、信託報酬の高さを加味しても、まだまだアクティブ投信も活用できるのではと言うのが私の考えです。

こんにちわ。

短期長期の定義ですが、貴方は短期とは一日、中期とは3ヶ月間まで、長期とは年単位、とのことです。小生は、長期とは一生の意で、短期とは一生未満の意です。時間に対する価値観が異なるので、投資戦略が違うのは当然でありましょう。

「一年後に株価上昇を見込んで投資しているのでは無いでしょうか」とのことですが、小生は1年後の株価上昇は見込んでいません。「いつの日にか上がれば良い」というスタイルで長期戦です。優良企業の株を買ったら、その後の数年間における株価上昇は期待しません。下がれば下がるほど買い足し続ける性分なので、下がるとお買い得感を感じて嬉しくなります。「下がって欲しい」とまで言うと流石に語弊がありますが。、、、バフェット氏は「私は死ぬまでハンバーガーを食べ続けるだろう。ハンバーガーの価額が下がったら、バフェット一家総出でハレルヤコーラスを歌う。ハンバーガーの価額が上がったら、我々はは咽び泣く。、、、人生で買う全ての物は、こういう存在の筈だ」と(キャロルルーミス「伝説の投資家」8章)。

アメリカ経済がゆっくりと右肩上がりになるとしても、短期的な株価下落は繰り返されます。ネットバブル崩壊、911、リーマンショック、ギリシャ危機、債務上限問題、など等、株価が一時的に下落する場面は突然にやってきます。昨日はOPECが生産の現状維持を表明し、クルードオイルが10%も下落し、石油関連株も急落しました。この手の急落が突然に訪れます。この短期的な株価の上げ下げの中で、レバETFはタイムディケイ効果で静かに資産価値を減らします。

レバETFに投資して、SDRLの時のような急落を味わったら。、、、SP500本体は放置プレイで、暫くたてば勝手に回復します。しかしタイムディケイのあるレバETFの回復は弱い。よってレバETFを持つ人は回復を待てない。一度急落したら、(その急落を打ち消すほどの急上昇が続かない限り)そこでほとんど終わりです。尤も、短期的な動きを予測できるのなら、レバ3倍ETFは非常に強力で効率的な手段になります。ですから、この点は人それぞれです。

投資信託の購入時手数料に関しては、仰るとおり、販売会社のキャンペーン期間中に追加投資すれば効率的です。一方の信託報酬も気になります。小生も気になって比較してみました。信託報酬は「ブラックロック・USベーシック・バリュー・オープン」が1.7388%で、Vanguardの米国バリュー株投信(VTV)が0.09%です。19.32倍の差です。

チャールズエリス「敗者のゲーム」図1-1によると、受身運用ファンドに負ける積極運用ファンドの割合は68%とのことです。「ブラックロック・USベーシック・バリュー・オープン」の元になるアメリカMRBVXの過去の成績(単年度利率以下同)は、1年14.01%、3年19.04%、5年14.61%、10年7.40%です。同種のファンドがVanguardにもあります(VVIAX)が、成績はそれぞれ、16.05%、19.82%、15.96%、7.86%です。積極運用であるMRBVXは、どの期間で見ても、受身運用であるVVIAXに負けています。

もしVanguardをご存知ないならば、創始者ジョンボーグル「マネーと常識」が役に立つかもしれません。興味があれば正月休みに是非。

MRBVX:

http://www.blackrock.com/investing/products/227718/blackrock-basic-value-class-r-fund

VVIAX:

https://personal.vanguard.com/us/funds/snapshot?FundId=0506&FundIntExt=INT#tab=1

またまた長々と書きましたが、短期・長期や、積極運用・受身運用、テクニカル・ファンダメンタルの議論は、永遠に決着がつかない論争でありましょう。全ての道はローマに続くという言葉もありますので、人それぞれ自分に合ったの方法を選べば良いと思います。お互いに頑張りましょう。

ご意見ありがとうございます。

Vanguard社については存じています。Vanguard S&P 500 ETF(VOO)も運用対象として検討していました。信託報酬の引き下げを過去に行っていたりで、モーニングスターの朝倉智也さんもVanguard社を評価されてましたね。

インデックス・アクティブについてはいつか記事を上げる予定ですが、構成銘柄を見るにS&P500の組入れ銘柄と重なる部分も多いのではと思っています。中身が大きく変わらなければ信託報酬が成績を押し下げる要因にもなりそうですね。

最後の言葉、ありがとうございます。意見交換の場を設けて頂いて感謝です。