分散投資 本当に必要?どこまで必要?

今、疑問に思っています。投資の世界では、対象を限定的にすることは勧められていません。一つの株式に全力投球して、その企業が倒産となれば当然資産は一度に失います。これを複数の銘柄に分散して投資しておけば、万が一その中の一社が倒産しても損失は限定されます。

この考えを拡大したのが投資信託やETF。株も複数社の株を持ちましょう、アメリカだけじゃなく、ヨーロッパ、日本、新興国にも投資しましょう、株だけでなく債券、コモディティも持ちましょうと言った具合。資産運用の勧めでは広くこんな形で紹介されているかと思います。

一方で疑問に思うのは対象を絞りこんで言った場合。4社(各銘柄1/4)の株式分散投資だとまだ心もとない気がする。10社、20社ならなんとなく大丈夫な気も。そう“感覚”の問題の様な気もするのです。推し量る術も難しく、実際に保有する銘柄が急落したら「ああ、分散投資をして良かった」となるのか「そもそもその銘柄の選定が誤りだった」と判断するのか難しい。

そもそもなぜ分散投資が必要でしょうか。航空関連株で考えてみると、テロや政治情勢が緊迫化すると乗車率の低下が予想されます。天候不順が長期に渡り続けば、1シーズンの決算内容も良いものにはならないでしょう。足元では原油価格の動向も注目されています。飛行機にかかる設備投資も大きいでしょう。そう「不安定」なんです。

これに対として、日用品とか飲料の銘柄、つまり天候の影響も受けにくいし、国内・海外の政治情勢も影響が少ない銘柄を合わせて保有すると言うのであれば、なるほどこれは確かにリスク分散だなと思うわけです。

一方、ITやバイオテクノロジー関連はどうでしょうか。ある日、googleを使わなくなる日がくるでしょうか、Twitterでつぶやくこともなくなるでしょうか。バイオテクノロジー・新薬も深刻な問題が見つかったと言うことで無ければ、望まれ続けるでしょう。

そう思うとここ数年で成長したIT・バイオテクノロジー関連は外部の影響を受けにくい銘柄に思えます。影響が大きいと思うのはマクロ要因(今、景気が良さそう・悪そう、株価が上がりそう・下がりそう)、相場全体のトレンドでしょうか。ただ、このマクロ要因も固い銘柄や成長銘柄、セクターごとの分類があっても、どれも皆一様に上げ下げ釣られて動く様に感じます。

昨今の新しい銘柄が天候や政治の影響等受けにくく、あるとすれば相場の上げ下げくらいということであれば、銘柄を多く持つ必要性も薄いのかもしれません。

投資信託は構成銘柄が多い、これはその通りなんですが、これも実は“魅せる”側面があるんですよね。1ヶ月まるまるS&Pやダウと比較してパフォーマンスが悪ければ、ああここは運用が下手なんだなとなってしまう。でもS&Pやダウが調子が悪ければ、まあ仕方ないかと納得もできる。となるとできるだけ、S&Pやダウに近い動きをしつつ、パフォーマンスが上回ることが求められる、そのためにはやはり構成銘柄を増やすことが求められますよね。

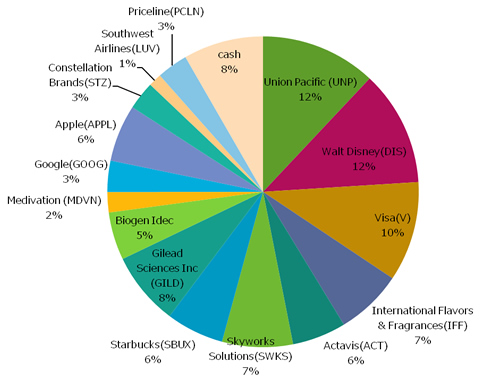

じゃあ個人投資家にとっての分散投資はどうするか、私の場合は1年後くらいにS&Pを上回ることが目標、あとは急激な下落には個人の裁量で出来るだけ対応したいところ。まだ結論に向かう途中ですが・・・ポートフォリオを出来るだけ銘柄を少なくして、保有する銘柄をより注意深く見ていくことが重要ではと考えています。