Contents [hide]

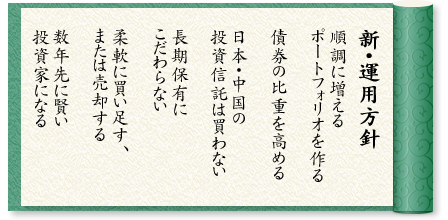

2013年11月~2014年4月までの運用を見て以下の方針を決める。

1. 順調に増えるポートフォリオを作る

株式40%ほどのポートフォリオ運用をしてみるも、株式型投資信託の増減による資産評価額の価格変動が激しい。そこで一喜一憂するのも気持ちの負担。なので、いかに増やすかではなく、今の情勢の中で心の平静を保ちつつコンスタントに(ちびちびと)増やせるポートフォリオにするかを軸にする。

2. 債券の比重を高める。債券・金のウェイトを75%に。株式・現金を25%に

で、じゃあどうするか、それは債券のウェイトを更に高める。金を10%、債券を65%にして全体の3/4が株式以外の投資信託にする。債券型投資信託だと急激な価格変動が少ない。ちなみに金利が上昇した場合のリスク(既発債券の価格は下落する)も一応、考慮しておく。

3. 日本・中国の投資信託は買わない

もう買ってるんで俺の場合はどこかで売却。国内は景気が回復しないと予想。労働人口が減少し、高齢化が進む、来年にも更に税率アップが控えてる。中国も動向が怪しい。シャドーバンキングに領海侵犯にと問題が多い。なので“今は”日本も中国も投資対象から外す。

4.長期保有にこだわらない

基 本はもちろん長期保有っす。ただ成果の上がらない ポートフォリオに苦々しい思いをしながら1日過ごさなきゃいけないなら、もう構成を早々に変える。売り買いすれば手数料がかさむと言うのも、インデックス 投資なら無手数料。フィデリティ証券でも年1,2回くらい無手数料キャンペーンをやってる。

5.柔軟に買い足す、または売却する

ポートフォリオから外れた運用をすると教科書的な運用からは外れる。で、素人がそう言う運用の仕方をするから失敗する、そんな風に言う人がいる。正解かもしれんが正直窮屈。

6.数年先に賢い投資家になる

そう25%分の株式・現金は自由枠にしてしまおうかと。この範囲であれば、リスクの高い投資信託を購入しても、ポートフォリオに大きな影響は及ぼさない想定。自由枠とは言ったが、固定の配分を決める場合でも株式型は今はこれくらいを推奨。

時 期を見てこれから手持ちのファンドを売却したり、逆に新規に何か買ってもいいかもしれない。繰り返しになるが、その時々で売り買いするのは本来はNG。と は言えやってみたらいいと思うんすよ。そこで経験を積んで次に活かせれば。25%と決めておけば、まあそう大きな火傷を負うことも無いだろう。